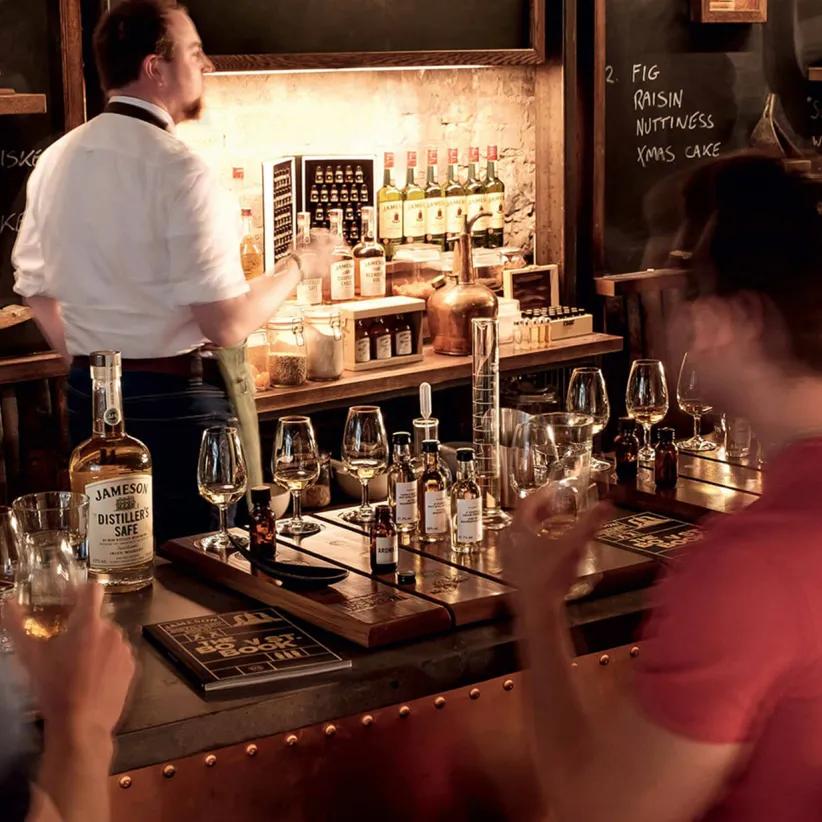

La convivialité est au cœur de tout ce que nous faisons, de nos vignobles à nos distilleries, en passant par nos sites de production ainsi qu’au sein de nos bureaux présents à travers le monde. Nous nous engageons à offrir à nos consommateurs des produits et des expériences à la pointe de l’innovation, tout en veillant à garantir un avenir durable, respectueux de notre environnement et riche de nos relations humaines.

À la une

- Qui nous sommes

Qui nous sommesUn leader mondial des vins et spiritueux employant 18 500 personnes dans le monde, un créateur de convivialité respectueux et responsable, engagé dans la préservation de ses terroirs.

Qui nous sommesUn leader mondial des vins et spiritueux employant 18 500 personnes dans le monde, un créateur de convivialité respectueux et responsable, engagé dans la préservation de ses terroirs.

- Notre histoire

Notre histoireDepuis sa création en 1975, notre Groupe s’est construit autour d’engagements de long terme.

Notre histoireDepuis sa création en 1975, notre Groupe s’est construit autour d’engagements de long terme. - Notre équipe dirigeante

Notre équipe dirigeanteNotre équipe en charge de la stratégie, de la direction opérationnelle et des finances.

Notre équipe dirigeanteNotre équipe en charge de la stratégie, de la direction opérationnelle et des finances.

Dans cette rubrique

Notre vision

Notre gouvernance

Notre rôle dans la société

Notre histoire

Art et Culture